相続税がいくらからかかるのか気になられている方は多いのではないでしょうか?

そこで、今回は相続税のしくみから税金がかかる?かからない?のポイントとなる基礎控除の計算について説明致します。

相続税のしくみ

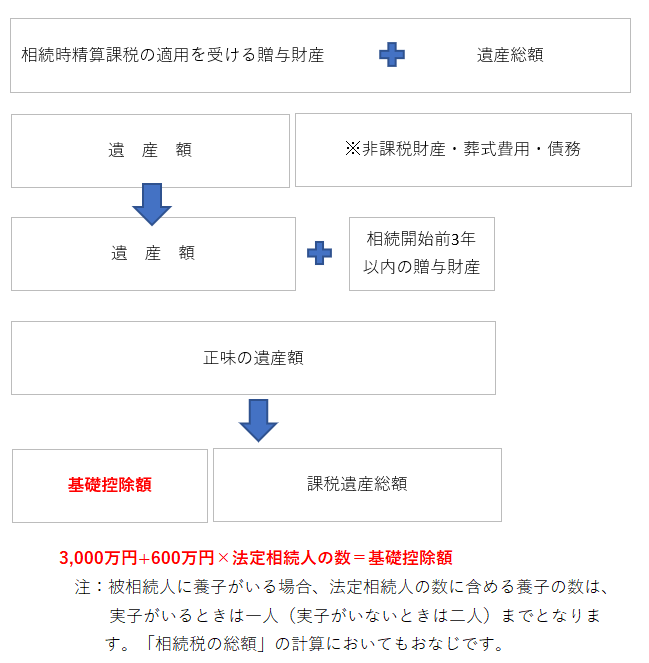

相続税は、相続や遺贈によって取得した財産及び相続時精算課税の適用を受けて贈与により取得した財産の価額の合計額(債務などの金額を控除し、相続開始前3年以内の贈与財産の価額を加算します。)が基礎控除額を超える場合にその超える部分(課税遺産総額)に対して、課税されます。

この場合、相続税の申告及び納税が必要となり、その期限は、被相続人の死亡したことを知った日の翌日から10か月以内です。

(注) 被相続人とは、死亡した人のことをいいます。

基礎控除額と正味の遺産額

正味の遺産額が基礎控除額を超える場合は相続税がかかりますので、相続税の申告及び納税が必要です。

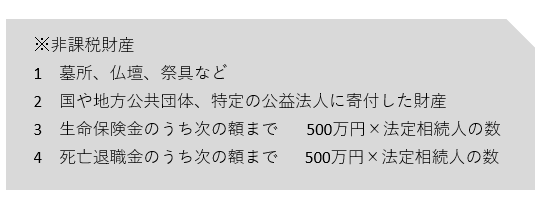

正味の遺産額とは、上記イメージ図のとおり、遺産総額と相続時精算課税の適用を受ける贈与財産の合計から、非課税財産、葬式費用及び債務を控除し、相続開始前3年以内の贈与財産を加えたものになります。

ここでのポイント!

基礎控除内であれば、相続税はかからないということです

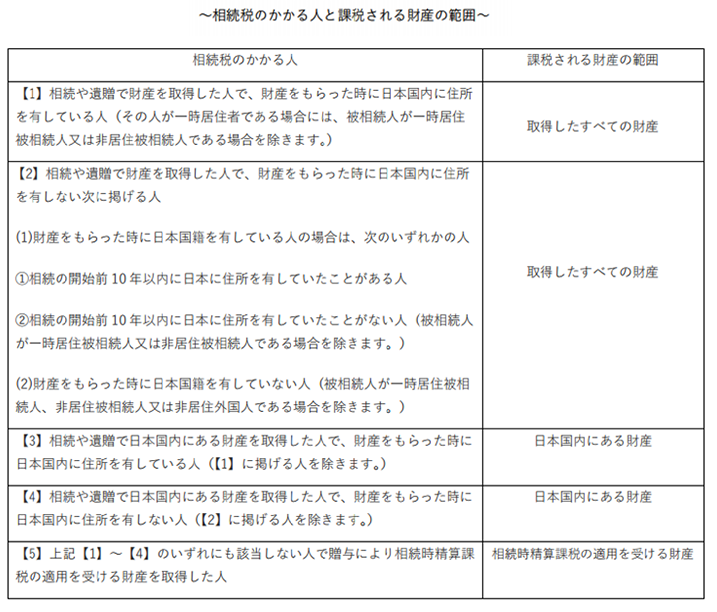

相続税の納税義務者と課税財産

相続税がかかる人及び相続税の課税される財産の範囲は、次のようになっています。

※上記は国税庁HPより引用

いかがでしたでしょうか。

相続についてお悩みの方は、まず無料相談からご対応させていただきます。

お気軽にご相談ください!