令和2年分の所得税確定申告から

『青色申告特別控除額』 と 『基礎控除額』

が変更されることになりました。変更内容をお知らせいたします。

改正内容

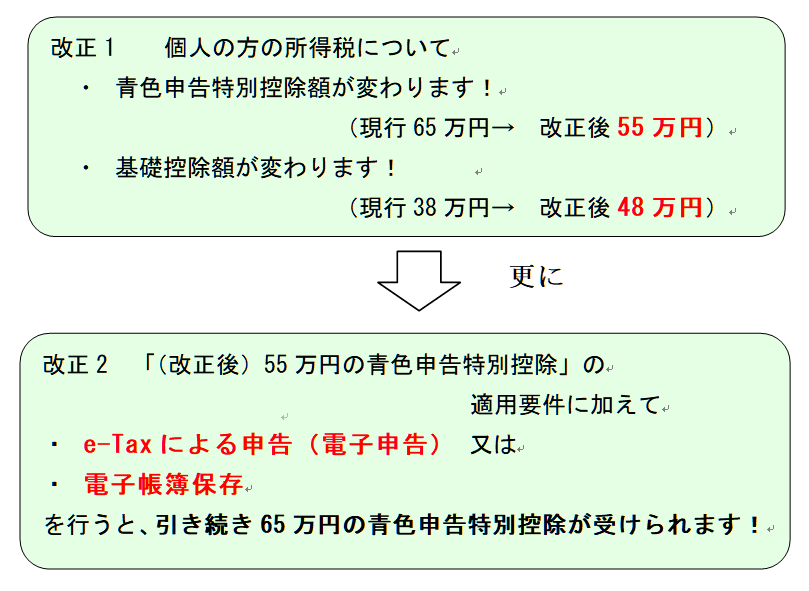

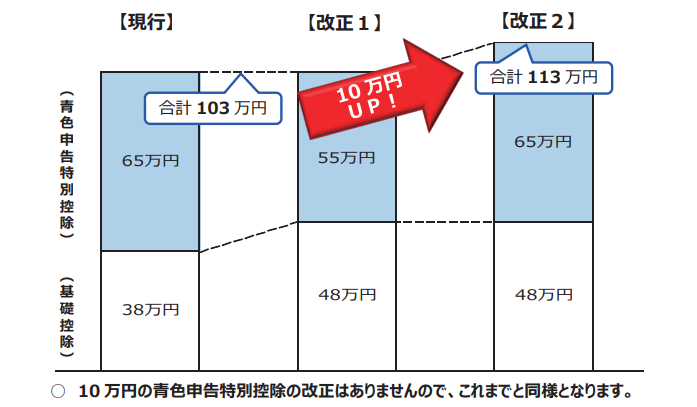

令和2年分以後の青色申告特別控除額、基礎控除額が、下記の通り改正されます。

電子申告や電子帳簿保存を行うことにより、所得控除額を10万円増加できるというメリットもある改正内容となっていますので、是非ご確認ください。

※改正の適用は、令和2年分以後の所得税が対象となります。

65万円控除の継続適用要件

今後、青色申告特別控除額は55万円が基本控除額となりますが、e-Taxによる電子申告又は電子帳簿の保存を行うことにより、現行の65万円控除を継続適用することが出来ます。

65万円の青色申告特別控除を受けるための要件

(1) 正規の簿記の原則で記帳(複式簿記)

(2) 申告書に貸借対照表と損益計算書などを添付

(3) 期限内申告

(4) ①e-Taxによる申告(電子申告)

又は

②電子帳簿保存

*令和2年分確定申告から(4)が追加

①e-Taxによる電子申告とは・・・

→e-Taxとは、申告などの国税に関する各種の手続きについて、インターネットを利用して電子的に手続きが行えるシステムです。

→改正後、65万円の青色申告特別控除を受けるためには、ご自宅等のパソコンにより、e-Taxで確定申告書・青色申告決算書等のデータを提出(送信)する必要があります。

なお、国税庁のホームページの「確定申告書等作成コーナー」で確定申告書・青色決算書等のデータを作成し、e-Taxで提出(送信)することもできます。

*ご利用のパソコンがe-Taxの推奨環境を満たしているかを、事前にe-Taxホームページでご確認下さい。

e-Taxのご利用の流れは

1 マイナンバーカードを所得!

2 ICカードリーダライタ又はスマートフォンを用意!

3 国税庁のホームページの「確定申告書等作成コーナー」へ

②電子帳簿保存とは・・・

→一定の要件の下で帳簿を電子データのままで保存できる制度です。この制度の適用を受けるには、帳簿の備付を開始する日の3か月前の日までに申請書を税務署に提出する必要があります。

*原則として課税期間の途中から適用することはできません。

→改正後の65万円の青色申告特別控除を受けるためには、その年中の事業に係る仕訳帳及び総勘定元帳について、税務署長の承認を受けて電磁的記録による備付け及び保存を行う必要があります。

*令和2年分に限っては、令和2年9月29日までに承認申請書を提出し、同年中に承認を受けて、同年12月31日までの間に、仕訳帳及び総勘定元帳の電磁的記録による備付及び保存を行うことで、65万円の青色申告特別控除承認を受けることができます。

※上記は国税庁HPより引用

いかがでしょうか。

電子申告を推奨する制度となっておりますので、今後の確定申告時にはe-Taxによる申告をご検討下さい!